后疫情时代,调味品行业的“风”会怎么吹?

最近三年,各行各业受疫情带来的负面影响是显而易见的。但在“后疫情”时代,调味品行业在市场规模稳步增长的基本面背后,仍面临着供大于求、行业竞争加剧、消费端购买力下降、消费场景不断碎片化等诸多不确定因素。

人们常说:“疫情这样的黑天鹅事件只是一块放大镜,在特殊时期将企业或品牌本身就存在的问题,以更加显而易见的方式呈现在了大众视野。”

因此,调味品企业如何重新梳理自身优势、反思过去的不足,并有针对性的进行战略调整,重新思考、规划,为自己搏一个新的未来?在疫情常态化阶段将会尤为重要。

一、调味品行业正从“阴霾”中走出来

由此可见,无论从产业端还是市场端来看,当下的调味品行业基本已经走出了2021年的阴影,静待市场恢复。

二、“后疫情”时代调味品行业有哪些新变化?

在经历了2021年的“阵痛期”之后,整个调味品行业也迎来一些全新的变化。

中信证券就在研报中明确表示,受部分地区疫情反弹、成本上涨、需求疲软等负面因素影响,食品饮料行业估值已回落至合理区间,部分细分赛道处于估值偏低位置。长期看好中国消费力释放,经过3年复杂经营环境,食品龙头的竞争能力和领先地位进一步得以夯实,长期确定性提升。调味品估值合理偏高,基本面改善但较难超预期。

而该券商虽然在研报中指的是调味品行业在资本层面的大致方向,但回归到经营层面,面对全新的2022年,调味品行业仍旧可以用基本面改善但难超预期来概括。

为什么这么说?

可以肯定的是,调味品大行业稳步增长的基本面并未发生改变。

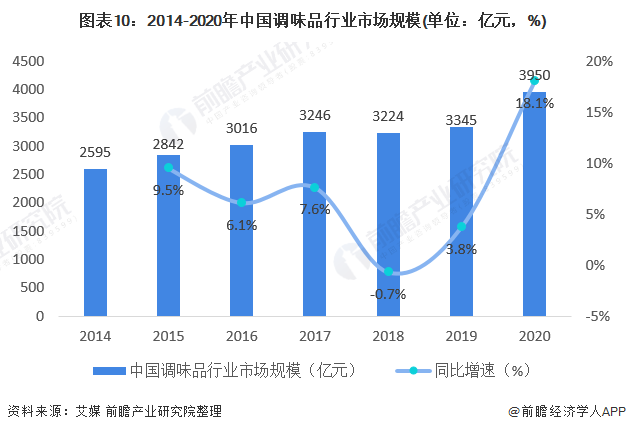

根据Euromonitor的数据显示,中国调味品行业营收从2014年2595亿元增至2020年3950亿元,6年CAGR为7.25%。从产量来看,我国百强企业调味食品总产量从2013年的700万吨增至2020年的1627万吨,7年CAGR为14.17%。到2025年我国调味品行业市场规模将达到5500亿元。我国调味品行业营收从2014年 2595亿元增至2020年3950亿元,6年CAGR为7.25%。我们假设2021-2025年调味品市场规模CAGR在7%左右浮动,分别取6%、7%、8%得到2025年调味品行业市场规模为5286、5540、5804亿元,取中间值得到约5500亿元。

图片来源:前瞻产业研究院

并且,基于调味品的刚需性,在品类不断迭代、消费场景不断细分的大趋势下,整个行业依旧是条“好赛道”。

但我们也要看到,随着调味品行业竞争日趋白热化、不同品类相互渗透的当下,机会不一定是某一个企业或品类的。

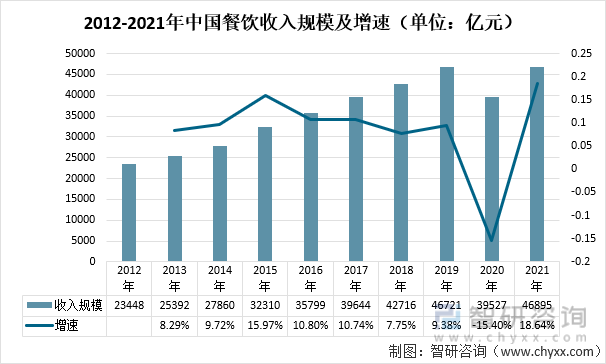

一是零星疫情对局部市场的影响仍然在持续。一方面,虽然疫情会拉动家庭消费场景的销量,并且更加注重品质,产品毛利空间也更大;但另一方面,疫情导致的餐饮行业受阻所带来的损失和缺口,对大部分调味品企业和品类来说,家庭消费的增量是不足以弥补的。

三、后疫情时代的厂商应对之策

当下,企业刚涨完价之后的大宗商品持续上涨带来的成本压力、市场开发成本的持续攀升、新增经销商如何快速成长、区域品牌如何向外部市场扩张、消费端何时完全恢复尚不得知、如何适应高度碎片化的消费场景变化……基本是调味品企业普遍面临的几大难题。

过去两年,大部分企业将业绩的负面影响归结于社区团购等新兴渠道对基本价盘的冲击,而忽略了其实质是企业无法及时匹配消费选择购买渠道的变化;而在品类层面,大多数调味品企业仍旧选择了一条“看别人卖什么我卖什么、看什么好卖我卖什么”的病态路径,也就是我们常说的跟风。以上,其实反映的是企业缺乏灵活应对市场变化的能力。

到了2022年,原本各大企业均明确了拥抱社区团购的态度,但随着社区团购日趋规范,原本以为社区团购又进入了一个新纪元的时候,零星疫情却又将社区团购重新拉回了大众的视野;而在调味品主流的商超渠道,面对整体客流量下滑的大趋势,对依重这一渠道企业的挑战并不小。

因此,长远来看,企业除了要继续坚持宣称的全渠道布局之外,还应该注重重点市场的随时供应能力打造,以面对突如其来的黑天鹅事件。

时至今日,经销商渠道依旧是整个调味品行业的主要销售渠道,因此,厂商之间的关系变得尤为重要。

目前,已经有很多经销商已经意识到“鸡蛋放在一个篮子里”的危险性,因此基本上坚持了“一线品牌带流量,二三线甚至四五线品牌挣利润”的经营法则。但对数量众多的腰部企业经销商而言,要更深层次地解析当前企业发展阶段以及在当地市场的策略,这对其后续发展显得尤为重要。

比如当企业在当地市场已经非常成熟了,那么这个企业为了巩固在当地市场的地位,势必会再度追求渠道下沉的深度,即向下级市场延伸,如此一来,势必会在当地下级市场寻找新的经销商来分割原有经销商的市场范围,而更有甚者,企业会按照渠道、流通系统的不同来选择一个市场多个经销商的运作模式,而在这个过程中,经销商基本没有办法来改变这个事实。最终不得不让出市场,而在和厂家博弈的过程中,耗费大量精力和时间不说,还有可能导致自身此前为铺市垫付的费用无法核销,或者核销周期过长,这对经销商来说也是笔不小的损失。

而针对大部分厂家的渠道下沉策略,《调料家》在走访市场的过程中也曾有心留意过一些优秀经销商的做法。经销商趁现在大部分厂家尚未下沉到底之前,先于厂家沉到下级市场,即通过不同的经营主体,将下沉市场的终端先收归到自己的客户体系中,并做好维护,待企业要下沉时,发现大部分终端都是您的,与其新选择一个合作对象等待一个不确定的结果,倒不如与您继续合作,即便不合作,也能增加自身经营其他品牌的成功几率。

当然,每个经销商都有一套属于自己的竞争优势,关键在于产品和品牌的合理组合,争取利益的最大化;并且,经销商是一个赚辛苦钱的行当,算好每一分成本支出也是经销商积沙成塔的关键;而面对层出不穷的新消费业态,经销商也要养成与时俱进的习惯,才能在时代的浪潮中拥有生存和竞争的能力。